相続に関する基礎知識

家族や親族が亡くなった際に、所有していた財産や土地などを受け取ることを相続といいます。ただ、この相続にはさまざまなルールがあり、内容を把握していないと親族間で揉めることも珍しくはありません。大切な人を亡くして悲しみに包まれている中で骨肉の争いまで勃発するようでは、天国の故人も報われないでしょう。特に分けることができない不動産の場合はなおさら揉める可能性があります。

こちらのページでは、「ランドファブリック」が相続に関する基礎知識をご紹介します。事前に相続に関する知識を得ておくことで、親族間でのトラブル『争族』がないよう未然に防ぎましょう。

相続税とは

相続税は、「相続や遺贈によって取得した財産及び相続時精算課税の適用を受けて贈与により取得した財産の価額の合計額(債務などの金額を控除し、相続開始前3年以内の贈与財産の価額を加算)が基礎控除額を超える場合にその超える部分(課税遺産総額)に対して、課税されます」(国税庁「相続税」より)

また、相続税の申告及び納税は、被相続人の死亡したことを知った日の翌日から10か月以内にしなければなりません。

相続人とは

相続に関する知識としては、まずは関係者を整理することが先決です。土地や財産を遺して亡くなった方のことを「被相続人」、故人の資産を受け継ぐ人のことを「相続人」といいます。相続人は原則として配偶者や子ども、兄弟などの身内に限定されます。ただ、その相続のルールは細かく決められているので、事前におさえておく必要があるでしょう。

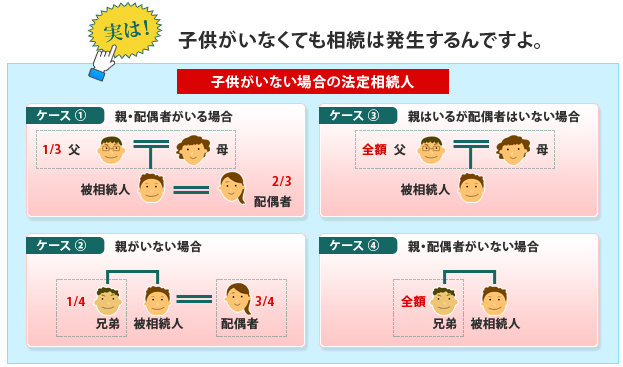

子どもがいなくても相続は発生します

相続においてイメージがしやすいのは、子どもがいるケースでしょう。親の遺産や物件を配偶者や子どもが引き継ぐパターンです。ただ、相続は子どもがいなくても発生します。たとえば、亡くなった方の兄弟であれば遺産の4分の1を取得できます。ただ、不動産の場合は、配偶者の兄弟と共有になってしまうなど売るに売れなくなることも多々あるそうです。揉めることなく穏便に相続を済ませるためにも、予め分配案を考えておく必要があります。

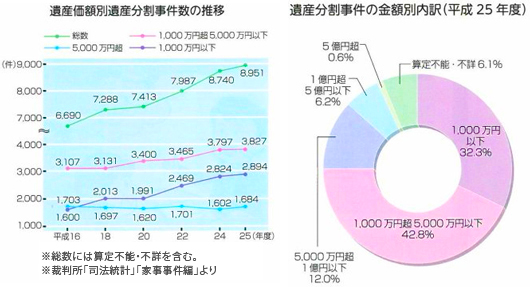

「うちはそんな大金や広い土地を持っているわけではないし、相続のトラブルなんて……」と高を括っていると痛い目に遭いますよ。たとえば、被相続人の銀行預金は相続人全員の共有財産になります。そのため、原則的に勝手に引き出すようなことはできません。そのため、当てにしていた葬式の費用などを別のところから捻出する必要性がでてきます。このように巨額の遺産でなくても予め準備をしていないと、いざというときにトラブルに発展してしまうのです。

相続人の相続順位

配偶者(婚姻関係にある者)は、常にもっともプライオリティの高い相続人となります。血族の相続人が他に誰もいない場合は単独で相続しますが、血族がいる場合は血族相続人とわけることになります。ただし、内縁関係の場合はこのルールに適応しません。

子供が複数いる場合は、年齢などは関係なく同順位で均等に分割されます。また、養子など血縁関係にないケースでもこのルールは適用されます。

第1順位の相続人、つまり子供がいない場合は、被相続人の直系尊属である親が相続人となります。そのため、親が死亡していて祖父母が健在の場合は、祖父母が第2順位となります。

第1順位、第2順位の相続人がいずれもいない場合は兄弟姉妹が相続人となります。また、兄弟姉妹も亡くなっているケースでは、その子どもに当たる甥や姪が相続先の対象となります。

それぞれの特殊ケースでの扱いは?

その1:以前死亡

被相続人よりも先に相続人が亡くなるというシチュエーションでは、相続人の子どもが代わりに相続できます。これを「代襲相続」といいます。例えば、第1順位の子どもが先に亡くなっていた場合は、子どもの子ども(つまり孫)が代わりに第1順位の相続人となるのです。

その2:放棄

相続の権限を放棄した場合は、最初から相続人ではなかったとみなされてしまいます。また、この場合は以前死亡と異なり、「代襲相続」とはありません。

その3:養子

養子縁組となった血のつながっていない子も、実子と同様に相続人になれます。相続順位で考えると第1順位にあたります。

その4:胎児

まだ生まれる前の胎児でも、相続開始時に生まれたものとみなされることで相続権を得られます。

その5:欠格

被相続人や一定の相続人を殺害するなど一定の権利を欠格する理由に該当した場合、法律上当然に相続人としての資格を失います。代襲相続は認められます。

法定相続について

相続の順位が明確になったところで、次に確認したいのは法定相続のルールに関してになります。相続順位にしたがってどれくらいの割合で相続できるのかをご紹介します。

法定相続分

相続人が複数いる場合や、被相続人の遺言がない場合は、相続の仕方を明確にしておかないと親族間のトラブルが発生します。相続人が複数いる場合は、民法の規定にしたがって公平に分けるようにしましょう。その際に遺産分割の目安となるのが「法定相続分」です。

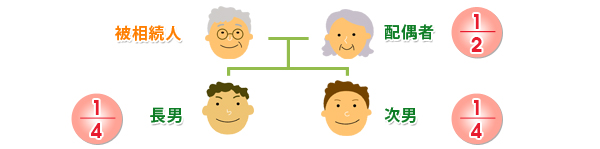

ケース1:配偶者と子どもが相続人の場合

配偶者と子供がそれぞれ2分の1の割合で相続。子供が複数いるときは、遺産の2分の1をさらに人数で分ける。

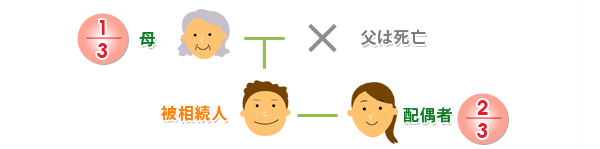

ケース2:配偶者と父母が相続人の場合

配偶者が3分の2、残りの3分の1を直系尊属(父・母)が相続

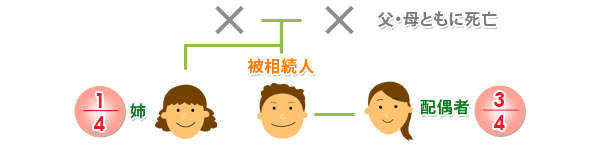

ケース3:配偶者と兄弟が相続人の場合ケース3:配偶者と兄弟が相続人の場合

配偶者が4分の3、兄弟姉妹が4分の1を相続

ケース4:配偶者がいない場合

優先順位者(子、親、兄弟姉妹の順)たちがすべて相続します。代襲相続人がいる場合は、代襲された者が受けるべきであった相続分と同じ配分を受け取ることになります。

相続税について

財産や土地を「被相続人」から相続した際に実は税金がかかることをご存じでしょうか。相続の際に「相続人」が支払うべき義務が相続税です。相続税は財産価値を有するものにかかってくるので、土地、家屋、有価証券、預貯金、家庭用財産などその範囲は多岐にわたります。そのため、相続税に関する正しい知識を身につけ、税金の対策をすることが大切です。こちらでは、相続税評価額や相続税課税対象、基礎控除などについてご説明します。

相続税評価額について

現金で遺産を受け取る場合はその価値については明確ですが、物を相続する場合はその価値を判断するのが難しいといえるでしょう。相続税の対象となる財産・土地などは、原則として相続や遺贈を受けた時点の「時価」での評価となります。財産の評価は、「財産評価基本通達」によって、それぞれの評価方針が定められており、それに乗っ取って審査されます。

相続課税対象

相続財産になるものと、またはならないもの以下のとおりです。

- ●不動産

土地、建物、田、畑、山林など -

●借金

住宅ローン、買掛金など - ●金融資産

現金、預貯金、株式などの有価証券、貸付金など - ●税金

未払いの所得税、住民税、社会保険料など - ●動産

貴金属、骨董品、家財、自動車など - ●非課税財産

墓所、仏壇、祭具など

国や地方公共団体、特定の公益法人に寄附した財産

生命保険金(「500万円×法定相続人の数」の額まで)

死亡退職金(「500万円×法定相続人の数」の額まで) - ●その他

著作権などの財産上の権利

マイナスの財産 - ●そもそも相続財産にならないもの

身元保証債務など

みなし相続財産

「みなし相続財産」とは、相続税の手続きにおいては被相続人の財産ではないものの、相続税の課税対象となるものです。以下で挙げる内容がみなし相続財産となります。

- ●死亡退職金

- ●死亡保険金

- ●定期金に関する権利(個人年金など)

- ●生命保険契約に関する権利

- ●遺言によって受けた利益など

相続税の計算方法

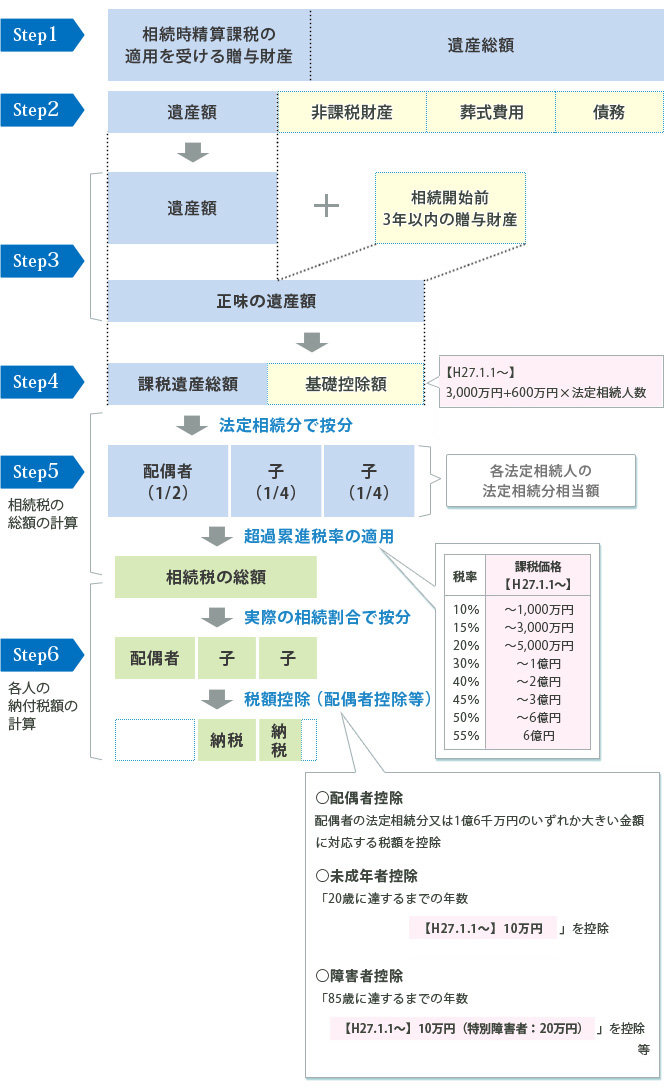

相続税の総額は、遺産分割にかかわりなく、遺産総額と法定相続人という客観的な基準によって算出されることをご存知でしょうか。さらにそのうえで、相続税の総額を実際の取得財産の割合に応じて按分(あんぶん)し、各人の相続税を算出する仕組みなのです。

相続税の計算

相続税の基礎控除額

相続税には「基礎控除額」という控除対象があり、それを超えると相続税の課税対象になります。また、基礎控除額は法定相続人の人数によって変動するため、財産が同額であっても、相続人の数により税額は異なります。そして、基礎控除額には3,000万円に法定相続人の数に600万円をかけた額を足すことで計算します。そのため、法定相続人の数によって基礎控除額は変わるのです。

2015年からの基礎控除額

| 法定相続人 | 基礎 控除額 |

計算式 | |

|---|---|---|---|

| 配偶者 | 子供 | ||

| - | 3,600万円 | 3,000万円+(600万円×法定相続人1人) | |

| 4,200万円 | 3,000万円+(600万円×法定相続人2人) | ||

| 4,800万円 | 3,000万円+(600万円×法定相続人3人) | ||

| 5,400万円 | 3,000万円+(600万円×法定相続人4人) | ||

| - | 4,200万円 | 3,000万円+(600万円×法定相続人2人) | |

相続税がかからない場合、申告の必要はありません

正味の遺産額が基礎控除額を超えない場合は、相続税はかかりません。さらに、申告の必要もありません。 また、未成年者控除や贈与税額控除等の各種税額控除を受けた結果、収める必要がなくなった場合も、申告の必要はありません。 ※但し、小規模宅地の減額を受けるため等には、相続税の申告をする必要があります。詳しくは弊社へお問い合わせください。

■TOPIX 「相続セミナー」を開催しました

当社では、3社合同の相続に関するセミナーも開催しています。講師は、不動産コンサルタント、ファイナンシャルプランナーとしてご活躍の山本嘉人先生。 セミナー終了後に行った個別相談会では会計士の小野田先生にもお手伝いしていただきました。直接的に相続についてのアドバイスを受けることができるので、参加者の方もご相談もしやすかったのではないでしょうか?セミナーに関しては定期的に開催しているので、またの参加をお待ちしています。